比复制策略更简单?在OKX一键跟单最强策略交易员,让交易员帮你赚钱

欧易合约产品根据保证金的不同可以分为币本位合约与USDT合约两种。

币本位保证金合约,又称反向合约,计价单位为USD,充当担保资产和计算盈亏的币种都为标的币种(比如BTC、ETH等);

USDT本位保证金合约,又称正向合约,计价单位为USDT,充当担保资产和计算盈亏的币种都为USDT。

一、区别

计价单位不同。USDT本位永续合约是以USDT为计价单位;币本位永续合约是以美元USD为计价单位。因此两者之间的指数价格也会有所不同,比如BTC/USDT永续合约的指数价格是取欧易BTC现货兑USDT的价格;而BTC/USD币本位永续合约的指数价格是取欧易BTC现货兑美元的价格。

合约价值不同。USDT本位永续合约每张合约的价值为对应的标的币种,比如BTC/USDT的面值为0.001BTC;币本位永续合约每张合约的价值为USD,比如BTC/USD的合约面值为100美元。

充当担保资产币种不同。USDT本位永续合约所有品种合约都使用计价币种USDT作为担保资产,用户只需要持有USDT即可参与各个品种合约的交易;币本位永续合约是以标的币种作为担保资产,用户需要持有对应标的币种方可参与该品种合约的交易,比如BTC/USD币本位永续合约,用户需要转入BTC充当担保资产。

计算盈亏币种不同。USDT本位永续合约所有品种合约都使用计价币种USDT计算盈亏;币本位永续合约是以标的币种计算盈亏,比如用户交易BTC/USD币本位永续合约,盈亏的币种是BTC。

结算货币的不同最终影响了两种合约的优缺点,导致了不用的使用场景。

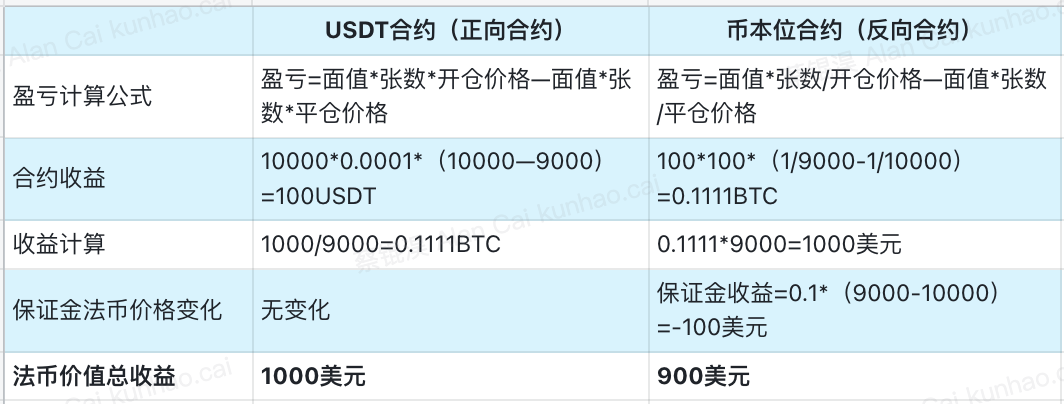

币本位保证金与USDT本位保证金对比(以BTC为例)

二、使用场景对比

1. 做空场景假设

假设1USDT=1美元,在BTC价格10000美元时:

币本位合约(反向合约):用0.1个BTC,10倍杠杆做空1个BTC,即100张合约(面值100美元)。

USDT保证金合约(正向合约):用1000USDT,10倍杠杆做空1个BTC,即10000张合约(面值0.0001BTC)

假设BTC价格下跌10%(10000美元下跌至9000美元),收益对比如下:

通过计算,USDT合约与币本位合约在BTC价格下跌中,空单同时获利,但换算成法币价值收益后,币本位合约收益要低于USDT合约收益100美元,收益减少情况与BTC跌幅相同。

2.做多场景假设

假设1USDT价值1美元,在BTC价格10000美元时候。

币本位合约(反向合约):用0.1个BTC,10倍杠杆做多1个BTC,即100张合约(面值100美元)。

USDT保证金合约(正向合约):用1000USDT,10倍杠杆做多1个BTC,即10000张合约(面值0.0001BTC)

假设BTC上涨10%(11000美元)。

通过计算,USDT保证金合约与币本位保证金合约在币价上涨时,多单同时获利,但换算成法币收益后,币本位合约的收益要比USDT合约收益多100美元,币本位合约相较于USDT合约的收益增加幅度与币价上涨幅度相同。

三、收益线性与凸性对使用场景选择的影响

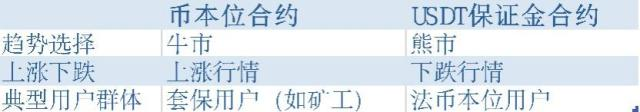

因两张合约结算货币的不同,导致USDT保证金合约收益呈线性状态,而币本位保证金合约收益呈凸性状态,基于此种特性,两种合约使用场景如下:

如上图所示,当判断市场运行大趋势为牛市,对趋势交易用户来说选择做多币本位合约可扩大收益;当判断市场运行大趋势为熊市,对趋势交易用户来说选择做空USDT保证金合约可扩大收益。

当短期行情为上涨时,选择做多币本位合约;当短期行情下跌时,选择做空USDT保证金合约;

对于币本位合约,典型用户群体为套保用户,如矿工,其特点为需长期持续持有某个币种;对于USDT保证金合约,典型用户群体为法币本位用户,符合该类用户对于低交易成本、计算简单的要求。

总之,欧易同时支持币本位合约与USDT保证金合约,无论何种行情,无论何种需求,无论何种用户,欧易丰富的产品线能最大限度满足您的交易需求。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。本站资讯仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

industry-frontier